個人事業主が開業する際には開業届を提出することが義務付けられています。では、開業した後に住所変更などにより、開業届の内容に変更が生じた場合はどうすればよいでしょうか。

実は、個人事業主が住所変更した際には、ケースによって開業届以外にも届出を提出しなければなりません。

これら届出の提出を怠っていると、今まで利用していた納税方法が利用できなくなったり、従業員を雇っている個人事業主の場合、追徴金が課せられるケースもあります。

事前に住所変更の際に必要な届出を理解しておくことで、未然にトラブルを防ぎましょう。

この記事では、これから開業する、すでに開業された個人事業主向けに、住所変更が生じた際に必要な手続き・届出を紹介します。

Table of Contents

個人事業主の住所変更に必要な開業届とその他の届出

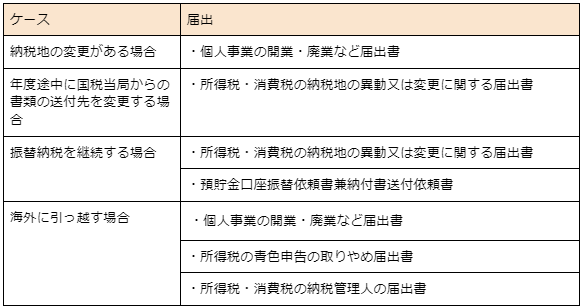

個人事業主が住所変更したときに必要な届出は、ケースごとに複数あります。

それぞれのケースごとに必要な届出を紹介していきます。

税金を納める場所に変更があった場合

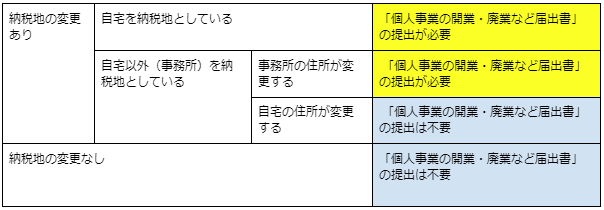

個人事業主が住所を変更した場合、一部のケースを除いて「個人事業の開業・廃業など届出書」の提出が必要になります。開業するときに提出した届出と同じものです。

屋号・業種などが変更になっても提出は必要でなく、確定申告する際に変更後の内容を記載すれば問題ありません。あくまでも、再提出が必要になるのは「税金を納めている場所」に変更があった場合のみです。

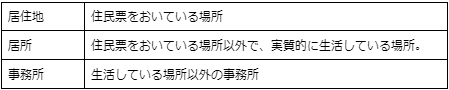

「税金を納めている場所」は以下3パターンから選べます。

引越したからといって、必ず届出を提出するのではなく、税務署から見た登録上の住所に変更がある場合のみ、届け出を提出することになります。

提出のながれ

引越し前の住所を所轄する税務署に、1カ月以内に提出します。

税務署の所在地は国税庁のホームページから確認できます(参照:税務署の所在地などを知りたい方)。

e-Taxとは

e-Tax(国税電子申告・納税システム)とは、各種税金の申告、届出や申請などの手続きをインターネットを通じて行えるシステムです。

PCのほかスマートフォンでの利用も可能です。次の手順で税金の申告や届出をします。

- 利用券番号の取得

- 電子証明書の取得

- 手続きを行うソフト・コーナーの選択

- 申告データの送信

- 送信結果の確認

電子証明書の取得には、マイナンバーカードとICカードを読み取る機器(スマートフォンに読み取り機能があればスマートフォン)が必要になります。

その後、WEB上で各種手続きをするソフトやコーナーを選択します。

「確定申告書作成コーナー」ではWEB上で確定申告書の作成ができます。

「e-Taxソフト」では作成した各種申請・届出データのアップロードや、データの送信ができます。

確定申告データの作成には、各企業がそれぞれソフトを開発しているので、自分の使い勝手にあうものを自由に利用できます。

申告・申請データを送信したのち、しばらくしたら送信データの審査結果が送られてきます。

利用券番号や申請データに不備がある場合、審査に引っかかる可能性があるので、審査結果がうまくいっているかどうか、必ず確認するようにしましょう。

自宅の住所が変更になっても、必ず届出が必要ではなく、税務署の登録上の住所に変更がある場合のみ届出が必要になります。

開業届の書き方については、以下の記事でも紹介しています。

年度途中に国税当局からの書類の送付先を変更する場合

税金を納めている場所が変わり、管轄する税務署の変更が生じた際には、「所得税・消費税の納税地の異動又は変更に関する届出書」の提出が求められていました。

しかし、2023年1月1日以降、住所の変更は確定申告時に確認することとなり、提出不要となりました。

では、まったく提出する必要がないのかというと、確定申告前の年度途中に住所を変更したい場合に、この届出書を提出できます。

自宅以外に事業所や居所がある場合、自宅→事業所や、自宅→居所などの間で、税金を納める場所の変更ができます。

「税金を納めている場所」については、自宅や事業所、実質的に生活している場所の間で、柔軟に変更できる仕組みがあります。

参考:国税庁 所得税・消費税の納税地の異動又は変更に関する手続

個人事業主が関係する機関

個人事業主が開業やその他手続きにより、関係する可能性がある機関には以下のものがあります。

| 税務署 | 主に税金を管理する機関です。開業時や確定申告のほかに、新たに他の種類の事業を開始する際に手続きをします。 |

| 労働基準監督署 | 各事業所が労働関連法令を守っているか監督する機関です。労働者を雇っていて、労働保険関係が成立する場合、手続きをするところになります。 |

| 公共職業安定所(ハローワーク) | 職業紹介のほか、求職者・事業主に雇用に関する総合的なサービスを無償で提供する機関です。労働者との労働保険関係が成立するときに、手続きをします。 |

| 保健所 | 保健・衛生・生活環境など、広域的・専門的なサービスを提供する行政機関です。事業を始めるにあたり、取得しなければならない認可がある場合、手続きをします(認可が必要な事業には、建築・食品・土木・運送・宿泊業などがあります)。 |

許認可を受ける機関は保健所以外にも、各都道府県や自治体など事業の種類ごとに異なります。

口座振替での納税方法を継続するには?

口座振替での納税を利用していて、住所変更により管轄する税務署が変わる場合、「所得税・消費税の納税地の異動又は変更に関する届出書」、または「預貯金口座振替依頼書兼納付書送付依頼書」を提出することとで、口座振替での納税を継続できます。

前者の届出は、「税金を納める場所に変更があった場合」と同じ届出ですが、口座振替での継続を希望するかどうかを確認する項目で『はい』にチェックすることで、口座での引き落としを継続できます。

登録先の講座から口座引き落としができなかった場合には、延滞税が発生します。

参考:国税庁 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付

海外に引越しするときに必要な手続きは?

海外に引越しをする場合、国内での手続きが必要な場合があります。

海外の予定滞在期間が1年を超える場合は「非居住者」とみなされるため、以下の手続きが必要になります。

- 国内の事業を廃止する場合、「個人事業の開業・廃業等届出書」を提出します。

- 青色申告を取りやめる場合、「所得税の青色申告の取りやめ届出書」を提出します。

- 国税に関する手続きを納税管理人に依頼する場合、「所得税・消費税の納税管理人の届出書」を提出します。

国内に住所があり、海外への予定滞在期間が1年未満の場合は、「居住者」とみなされ、上記の手続きは行いません。

所得の種類と納税管理人の届出

所得には以下の10種類が存在します。

| 事業所得 | 自営業から生ずる所得 |

| 不動産所得 | 土地や建物から生じる所得 |

| 利子所得 | 預貯金等の利子による所得 |

| 配当所得 | 株式の配当等の分配による所得 |

| 給与所得 | 料金・賃金・賞与などの所得 |

| 雑所得 | 公的年金、その他による所得 |

| 譲渡所得 | 土地や建物、株式を譲渡したことによる所得 |

| 一時所得 | 生保の一時金・賞与などの所得 |

| 山林所得 | 山林を伐採し譲渡したことによる所得 |

| 退職所得 | 退職金など |

所得の種類により課税方式は、総合課税、申告分離課税、源泉分離課税にそれぞれ分類されます。

このうち総合課税・申告分離課税は、確定申告により税金を算出しますが、源泉分離課税は、所得を受けると同時に源泉徴収され納税が完結します。

源泉分離課税は、利子所得、配当所得、雑所得、一時所得の一部が該当します。

非居住者の場合、源泉徴収による課税が一般的ですが、中には確定申告の対象となるケースも存在します。

以下の所得が生じる場合、確定申告の対象となります。

- 恒久的施設に帰属する所得、国内の資産の運用または所有によって生じる所得

- 国内にある資産の譲渡による所得

- その他国内源泉所得

そのため、国内で源泉徴収する必要から、納税管理人を設定します。

納税管理人に連帯責任はありません。また、確定申告の作成は税理士が行います。

国内での確定申告がある場合は、納税管理人の届出を提出しましょう。

従業員を雇っている場合に必要な手続きは?

個人事業主で、1人でも従業員を雇っている場合は、事業所を移転したとき従業員の社会保険に関する変更手続きが必要です。

社会保険に関係する手続きとして、「健康保険・厚生年金保険事業所関係変更(訂正)届」と「適用事業所名称/所在地変更(訂正)届」を、労災保険に関する手続きとして、「労働保険名称、所在地等変更届」と「雇用保険事業主事業所各種変更届」を提出します。

従業員を一人でも雇っていると届出が必要になるので、注意しましょう。

引越し費用は経費に計上できる?

確定申告で青色申告している場合、引越し費用は経費として計上できます。

ただし、住居を事業所として利用している場合は、経費計上にできる割合が異なってきます。

住所のうち事務所となるスペースが50%であれば、引越しにかかった費用の50%を按分して経費に計上します。

引越し費用は経費に計上出来ます。

事業所だけを移転する場合は、全額を経費に計上できます。

確定申告の時期とタイミング

事業所の住所変更をした場合、確定申告する税務署は変更前、変更後どちらの管轄になるのでしょうか。また、確定申告期間中に住所変更した場合はどうなるのでしょうか。

確定申告する税務署は申告期間に関係なく、申告をした時点の住所によって決まります。

たとえば、2月26日に引越しを予定していて、2月16日に確定申告する場合、申告先の税務署は引越し前の管轄の税務署になります。

2月16日に引越していて、2月26日に確定申告する場合、申告先の税務署は引越し後の管轄の税務署になります。

確定申告では所得税のほか、消費税、個人事業税、住民税が課税されます。

住民税は1月1日時点で住所がある自治体に納税することになっています。

2月16日に引越した場合、確定申告書の住所欄には現住所と、1月1日時点の住所を記載する欄の2つがあるので、間違えないようにしましょう。

確定申告の種類と期間

確定申告には青色申告と白色申告が存在します。

青色申告することで以下の恩恵を受けられます。

- 最大65万円の控除

- 家族への給与の全額必要経費計上

- 赤字の3年間繰り越し

- 減価償却資産の一括での経費計上

- 家賃や光熱費の一部経費計上

ただし、青色申告するには「青色申告承認申請書」の提出が求められます。

また、65万円控除を受けるには、複式簿記での記帳や、貸借対照表・損益計算書の提出のほか、e-Taxでの申請が必要です(複式簿記は「借方」と「貸方」に分けて記帳しますが、簡易簿記は収支のみを記帳します)。

開業した後、青色申告の申請をしていなければ、自動的に白色申告になります。

白色申告は簡易簿記でよいため、記帳がシンプルになる半面、特別控除や赤字繰り越しなどの恩恵を受けることはできません。

2023年の確定申告の期間は2月16日から3月15日です。

まとめ

これから開業する、または開業後に住所変更する個人事業主向けに、必要な手続きを紹介しました。

提出が必要な届出は以下のケースごとに異なってくるのでした。

- 税金を納める場所に変更があった場合

- 年度途中に国税当局からの書類の送付先を変更する場合

- 振替納税を継続する場合

- 海外に引っ越す場合

住所変更の手続きと考えると、大変そうに思えますが、自分がどのケースに該当するのかを考えれば、必要な手続きは意外に理解しやすいのではないでしょうか。

納税地の変更がなく、従業員を雇っていない個人事業主の場合は、手続きがないケースもあります。また、個人事業主は、引越し費用を経費に計上できるなど、知っていると費用面で得する場面もあります

引越しの際、手続きが必要なケースや必要な届出、また経費計上の有無を理解して、いざという時の手続きで有利となるように準備しておきましょう。