「開業届の書き方について知りたい。なるべく簡単に教えてください。」

今回はこのような悩みについてお答えしていきます。

今回この記事では、届出書類の『書き方』について解説していきます。

届の出し方など参考記事もご紹介しています。

ぜひ参考にご一読ください。

Table of Contents

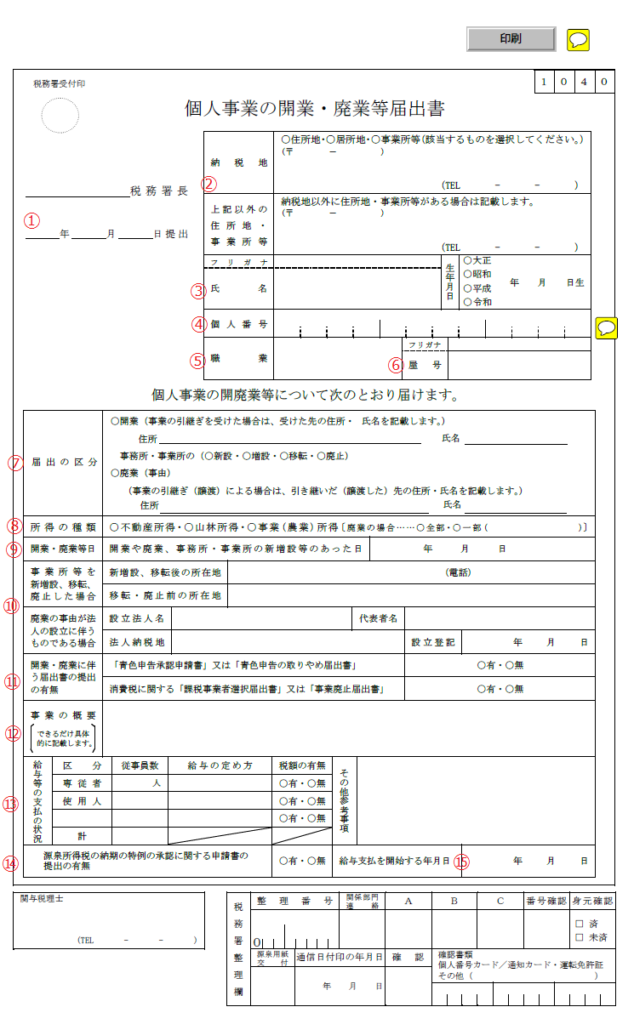

開業届の書き方【書類の項目ごとに解説】

以下は実際の書類画像です。

各欄ごとに説明していきますね。

※書類は国税庁サイトのダウンロードページより入手できます。

①:税務署長/年月日提出

- 確定申告をする管轄税務署の名称を記載 ※税務署は国税庁のサイトから確認可能

- 書類を届出する年月日を記載

補足:提出日

届出書類を出す日は、法律では個人業を立ち上げた日から一ヶ月以内とされています。ただし、過ぎても罰則はありません。

届を出すのはあくまで義務というだけであり、違法にはなりません。

②:納税地/上記以外の住所地・事業所等

それぞれお伝えしますね。

【納税地】

- 住所地【原則は納税は住所地】:お住まいの住所(住民登録しているところ)※住民登録している場所とは違う所に住んでいる場合も【住所地】として可

- 居所地:住所地(住民登録しているところ)がないが、住んでいる場所がある場合の住所

- 事業所等:店舗、営業所、事務所などの所在地

- ※事業所を選ぶときは【所得税・消費税の納税地の変更に関する届出書】の提出が必要

以上のうち、いずれかを記入します。電話番号は固定電話や携帯電話を記入。

【上記以外の住所地・事業所等】

【納税地】記入欄に書いた場所以外に、住所地や事業所がある場合には、【上記以外の住所地・事業所等】に記入します。ない場合は書かなくても大丈夫です。

補足

自宅兼事業所の場合、【上記以外の住所地・事業所等】には何も記入しなくて大丈夫です。

③:氏名/生年月日

事業主の氏名・生年月日を記載します。

印鑑は?

印鑑は押さなくても大丈夫です。

※令和3年の税制改正により、4月以降は【税務関係書類】への押印が廃止

④:個人番号

マイナンバーカード、またはマイナンバー通知カードに書かれている自身の番号を記入します。

補足

マイナンバーカードの申し込み詳細は、こちらの【マイナンバーカード総合サイト】より確認できます。

ちなみに、マイナンバーは絶対に書かなければいけないというわけではありません。あくまで義務とはされていますが、罰則などもありません。気になる場合は、管轄の税務署にお問い合わせください。

税務署等では、社会保障・税番号<マイナンバー>制度に対する国民の理解の浸透には一定の時間を要する点などを考慮し、申告書等にマイナンバー(個人番号)・法人番号の記載がない場合でも受理することとしていますが、マイナンバー(個人番号)・法人番号の記載は、法律(国税通則法、所得税法等)で定められた義務ですので、正確に記載した上で提出してください。なお、記載がない場合、後日、税務署から連絡をさせていただく場合があります。

引用:国税庁「番号制度概要に関するFAQ」

⑤:職業

特に書き方の決まりはなく、わかりやすい名称であれば大丈夫です。○○エンジニア、○○コンサルタント、などなるべくイメージしやすいものを記入します。

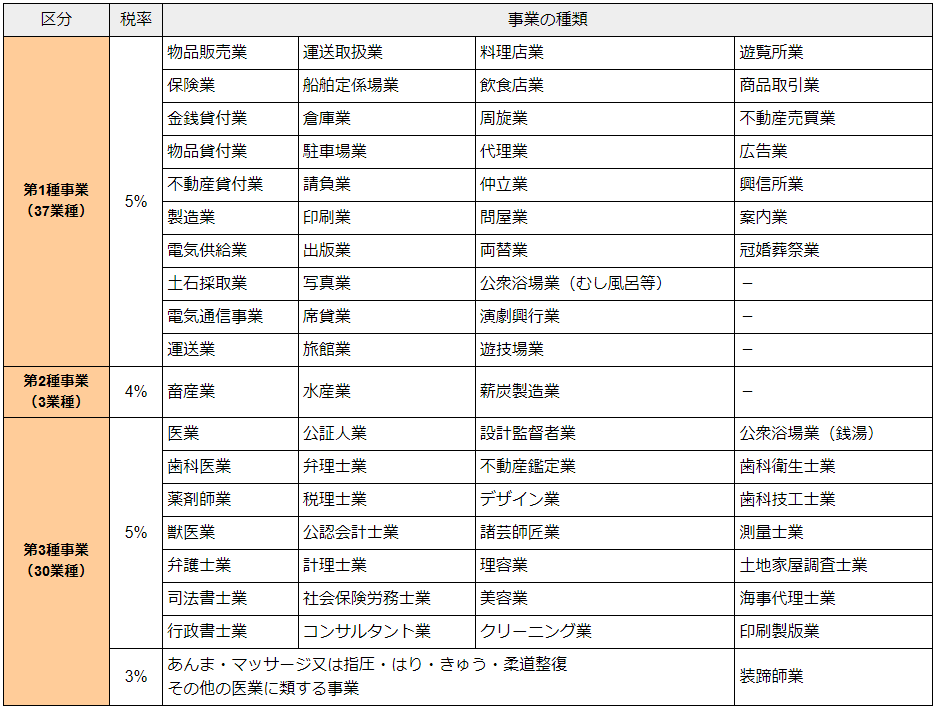

引用元:主税局:個人事業税

上記以外にも次のような職業もあります。

- 文筆業

- スポーツ選手

- 作曲家

- 芸術家

- 漫画家

- システムエンジニア

- プログラマー

- 作詞家

- 翻訳家

- 画家

注意点

名称に決まりはありませんが、業種によって税率が異なります。※業種ごとの税率は、「個人事業税」+「各都道府県」で検索。

⑥:屋号

屋号を記載します。なければ記入不要です。

屋号とは

個人事業者の方が商売上で使う名称のことです。(会社名のようなもの)※法人は会社名

屋号は個人事業者が自由に決められますが、すでに商標登録されている名称は、損害賠償の可能性もあるため避けたほうが良いです。

⑦:届出の区分

新しく開業した場合、項目の【開業】にだけ○をつける ※他は記載不要です。

他の方から事業を引き継いだ場合、その方の住所と氏名を記載します。

⑧:所得の種類

事業所得にチェックを入れます。※不動産投資がメインの場合は不動産所得を選択

⑨:開業・廃業等日

事業を開始した日を記入します。開業日は自由に決められます。はっきり覚えていなくても、近い日付などでも大丈夫です。

⑩:事業所等を新増設~/廃業の事由が~

新規事業の場合、どちらも書かなくても大丈夫です。

⑪:開業・廃業に伴う届出書の提出の有無

青色申告をする場合、有をマルでかこみます。また、【青色申告承認申請書】という書類も必要です。※国税庁ホームページから取得できます。

青色申告については、下記見出し【開業届の出し方】でも詳しく解説しているので、ぜひ参考にしてくださいね。

下段の【消費税に関する課税事業者選択届出書】は、基本的には無にマルをつけます。

補足

課税事業者選択届出書は、免税事業者が課税事業者になりたいときに提出する書類です。

⑫:事業の概要

具体的な事業内容を記入します。職業欄が【IT業】であれば、事業の概要は【ホームページの制作、システム構築】など。

⑬:給与等の支払いの状況

従業員を雇う場合に記入します。(従業員が家族の場合も含む)

- 従事員数→専従者・使用人の雇用する人数をそれぞれ記入します

- 給与の定め方→日給または月給+賞与など、給与の方法を記入します

- 税額の有無→源泉徴収する場合は【有】・しない場合は【無】にチェックします ※給与を支払う場合は基本的に【有】

⑭:源泉所得税の納期の特例~

通常は毎月ですが、申請をすると源泉徴収を年2回にまとめることが可能です。※給与を支払う従業員が10人未満である場合

補足

源泉徴収納期の特例について、給与の支払い開始から受けたい場合、支払いの日の前月までに開業届や申請書を提出する必要があります。

⑮:給与支払を開始する年月日

従業員に給与支払いを開始する日を記入します。すでに支払っている場合は、その日付を記入します。

その他疑問点まとめ

他に気になりそうな疑問点について、以下で説明しています。

- 届出にお金はかかる?

- 会社員も届出は可能?

- 控えも作ったほう良い?

- 控えをなくした場合は?

届出にお金はかかる?

届出によるお金はなにもかかりません。書類を書いて税務署に出すだけです。もちろん、税務署に行くための交通費や郵送の封筒代などはかかります。

あくまで個人事業としての届出ですので、会社を作るような多くの手続き費用などはかかりません。

会社員も届出は可能?

会社員でも届出はできます。しかし、失業手当を受け取れない・副業がバレるといったリスクがあるため、注意は必要です。

控えも作ったほうが良い?

控えも作成したほうが良いです。屋号の銀行口座を開設する際に必要です。※屋号の銀行口座は顧客との信用にも関わってくる場合もあります。

控えをなくした場合は?

税務署に【保有個人情報開示請求書】と本人確認書類を提出すれば、届出書類のコピーを受け取れます。手数料は300円です。

参考記事:開業届の出し方

以下の記事では、【開業届の出し方】を解説しています。

開業届以外のおすすめな手続きも3つ解説していますので、ぜひ参考にしてください。

おまけ情報:コンサルタント【独自の強み】

開業届の内容とは関係ありませんが、コンサルタントとしての独立・起業にお役立てください。

個人事業主にとって大切な『独自の強み』について解説しています。強みがあることで他社との差別化になり、顧客からも「○○さんだから頼みたい」と感じていただけます。

まとめ

ここまで、開業届の書き方について解説してきました。

- 届け出にお金はかからない

- 会社員でも届けでは可能

- 届け出の控えも作った方が良い

- 控えをなくした場合の手数料は300円

あとは今日の記事を参考にしながら届け出の各項目を記入していただき、開業届を無事提出できるためのお役に立てれば幸いです。