開業税理士の平均年収は2,500万円前後と言われています。一方で、所属税理士の推定平均年収は600万円前後です。

税理士資格を取得するからには、独立開業も見越したいもの。ですが、高収入を目指せるだけあって参入のハードルが高いのが税理士の独立開業です。

この記事では、税理士の独立開業までのハードルを越えられるよう、以下をお伝えします。

- 税理士試験合格から独立開業までの流れ

- 独立開業に必要な費用

- 開業のための資金調達

Table of Contents

税理士試験合格から独立開業までの流れ

流れは以下の通りです。

- 税理士試験~資格を得るまで

- 税理士試験合格

- 2年以上の実務経験

- 税理士登録

- 独立開業資金を用意する

- 独立開業に必要な情報を仕入れる

上記に関し越えるべきハードルの中でも、以下の3つが重要です。

- 税理士試験合格

- 2年以上の実務経験

- 独立開業のために必要な準備・知識・費用等

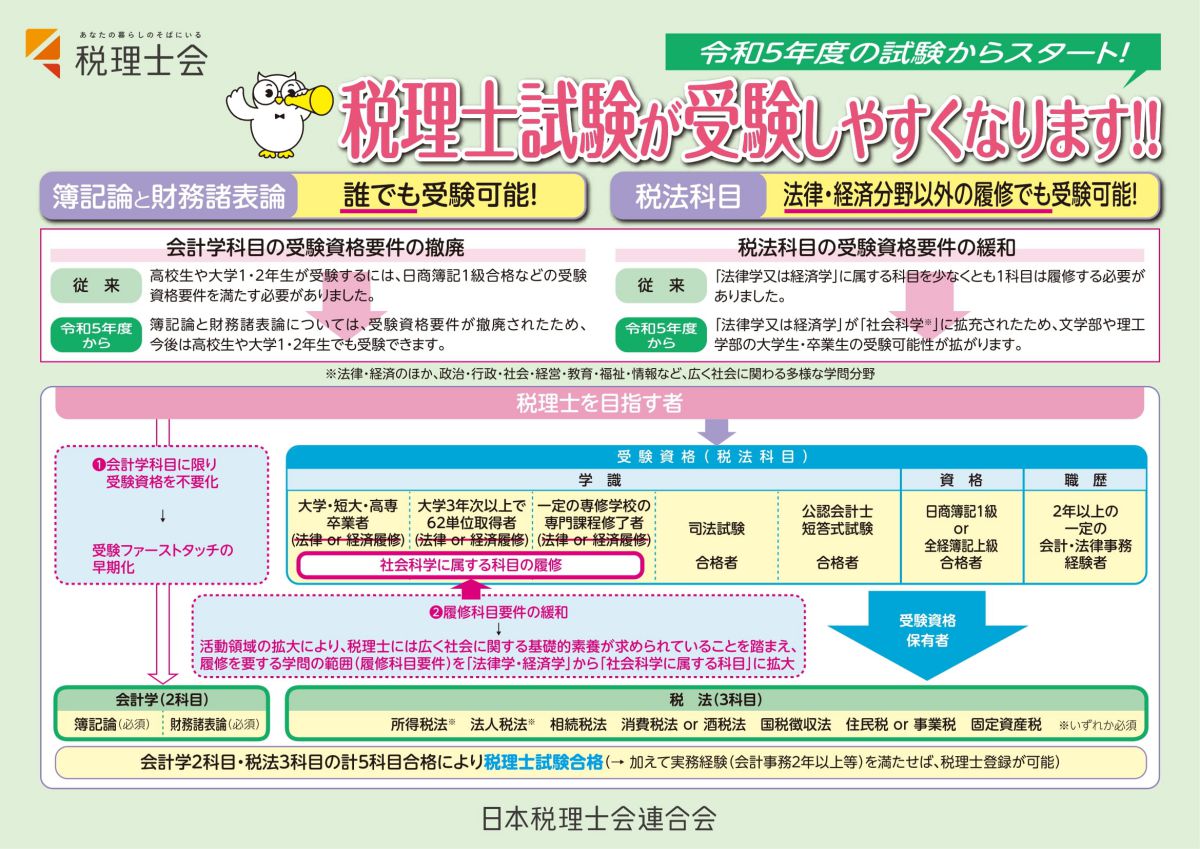

税理士試験合格までに必要な勉強時間は2000時間以上です。加えて、税理士試験は相対評価の可能性が指摘されています。

必要な勉強時間を費やし、合格ラインの60点を取ったからといって合格できるとは限りません。そのため、試験合格に5年ほど費やすとされています。

また、2年以上の実務経験が必要です。勤務年数が2年あっても、総勤務時間数の中で実務経験に従事した割合が低ければ、2年だけでは済まない可能性があります。

そして税理士登録の手続きや費用。また、独立するなら、事務所を経営していくための知識・資金などが必要になります。

以上より、税理士での独立開業を思い至ったとしても、さまざまなハードルを越えなければなりません。

ですので、独立までの流れの中で必要なこと、独立成功のために持ちたい意識など取り上げていきます。

独立開業までの流れ1|税理士試験~資格を得るまで

税理士は通常、以下の2つを満たした人がなれます。

- 税理士試験合格

- 2年以上の実務経験

条件1|税理士試験合格

合格の必要条件は以下です。

- 1年に1度、8月上旬3日間に実施される税理士試験で

- 会計学に属する科目を2科目

- 税法に属する科目9科目の内3科目

- 合計5科目で合格基準点である満点の60%以上の点数を取ること

条件2|2年以上の実務経験

以下に従事した期間が通算2年以上あるかどうかで決まります。

弁理士・司法書士・行政書士・社会保険労務士・不動産鑑定士の業務

法人又は事業を営む個人の会計に関する事務

税理士・弁護士・公認会計士等の業務の補助の事務

税務官公署における事務又はその他の官公署における国税若しくは地方税に関する事務

行政機関における会計検査等に関する事務

銀行等における貸付け等に関する事務

引用:受験資格について|国税庁

ところが、5科目合格に5年ほど費やすとも言われています。

Tips1|税理士になれるまでの年単位の期間をどうする?

ですので、年単位の期間を有効活用したいですね。そこで、税理士になったあとにどうするかの準備にあてると良いでしょう。

特に、独立開業を目指しているのであれば、以下のチェックをおすすめします。

- 独立開業に役立つ情報

- 税理士業界の市場・トレンド分析

- 税法や税制など専門知識について一般人にもわかる説明の練習

以下の記事では、税理士の開業に必要な手続き情報を整理しています。3つある開業手続き先に漏れがあると、事業継続に支障をきたす恐れがあります。ぜひご覧ください。

Tips2|2年以上の実務経験の間に意識したいこと

実務経験では、会計事務所や税理士事務所などに勤めるのが一般的です。勤め先での経験は、将来の独立開業の参考になります。ただ税理士になる条件を満たすためだけの通過点で終わらせないようにしましょう。

実務経験の間に意識したいことは、勤め先の「税理士関連業務」と「税理士業務以外の業務」の観察です。

なぜなら、税理士の独立開業は、税理士関連業務と税理士関連業務以外の業務の両輪で成り立っているからです。

特に経営について無知なら、以下のように事業継続で苦戦してしまう恐れがあります。

- 新規顧客獲得ができず利益が上がらない

- どんな案件でも受けることで商売繁盛でありながら貧乏になる

- 戦略のない価格設定によって自転車操業状態に陥る

上記のような事態を避けるために、今の勤め先はなぜ経営できているのか観察しながら働いてみると良いでしょう。

また、実務経験の間は、お金をもらいながら税理士関連業務を体得できる機会。ほかにも、人とのつながりを構築できる機会です。

「今の勤め先が嫌」

「見返してやりたい」

上記のような理由で独立開業するでもなければ、今の勤め先で関わる人を大切にしましょう。

少なくとも独立開業後にライバル事務所として一方的に敵視されるリスクを負わずに済みます。

敵視されるリスクがないどころか、新規案件を紹介し合えたり、弱点を補い合ったりと、プラスの関係になれる可能性もあります。ですので、できる限り今の勤め先での人間関係は良くしたいですね。

Tips3|税理士登録について

引用:税理士の登録

税理士は名称独占資格かつ業務独占資格です。税理士を名乗ったり、税務代理・税務書類の作成・税務相談をしたりするには、税理士登録をしなければなりません。

税理士登録とは、日本税理士会連合会(日税連)にある税理士名簿への登録を指します。

税理士登録をするには、登録を受けるつもりの税理士事務所の所在地にある税理士会へ、所定の申請書類を提出する必要があります。

日税連のサイト内で所定の申請書類について知ることができますが、提出先の違いで異なる条件があるかもしれません。

ですので、日税連が以下のように注意しているように、申請書類の作成前に提出先の税理士会へお問い合わせしましょう。

申請書類を作成・準備される前には必ず提出先の税理士会にお問い合わせのうえ手続きの詳細をご確認くださいますようお願いいたします。

引用:登録に必要な提出書類等 - 日本税理士会連合会

所定の申請書類を提出した後、登録調査員から以下の登録調査が行われます。

- 開業予定地の実地調査

- 申請書類の内容や税理士として相応しいか確認の面接調査

登録調査が完了し、日税連から登録決定があれば、税理士名簿に登録され、官報で公告されます。

申請書類の提出から税理士名簿への登録まで2~3か月ほど要しますが、税理士名簿に登録されるまでは、税理士は名乗れません。ですので、2~3か月の間は、税理士だと自己紹介するのは避けましょう。

独立開業までの流れ2|独立開業資金を用意する

独立前には、必要費用の確認と資金の用意を着実にしましょう。自宅開業しないなら、資金は200万円が目安と言われています。

200万円の中には、税理士事業の運営に必要な費用の3か月分、生活費6か月分も含まれます。

独立開業してすぐに軌道に乗るとは限りません。経済的なクッションを確保して、税理士業務以外のストレスをできるだけ減らしておきましょう。

費用例

- 事務所の賃貸関連

- オフィス什器・OA機器

- 名刺

- HP(ホームページ)制作・運営

独立開業までの流れ3|独立開業に必要な情報を仕入れる

独立開業はほとんどの人にとって初めての経験。何をすればいいか迷うのは当然です。

独立開業について全体像を把握できる書籍やネットの情報を見るのも良いですが、人それぞれの状況に適した知見が得られるとは限りません。

そこで、独立開業に関して実際に成功した人や、支援している公的機関等への相談を選択肢に入れるのも良いでしょう。

今の勤め先が税理士事務所であれば、実際に独立成功した人は所長ですね。ただし、あなたに事務所を辞められては困る経営状況なら、さまざまな理由から相談は控えたほうが良いと言えます。

辞められては困る経営状況ですから、辞めさせないような話をされたり、苦しい経営状況になるようなアドバイスしかされないかもしれません。

身近な人に相談しづらい、相談に適した相手か判断できない場合は、独立開業支援をしている公的機関等に相談してみましょう。

以下の記事では、創業融資支援を受けるところとしてメジャーな日本政策金融公庫を含め、開業相談について解説しています。ぜひご覧ください。

コンサルタント業務を取り組む方はぜひ弊社エリアワンをご覧ください。弊社エリアワンでは、長期で法人顧客を獲得するためのノウハウや営業方法等を紹介しています。ぜひ参考にしてください。

税理士が独立開業するのに必要なもの・費用等は?

費用はいくらでしょうか?

費用は200万円が一般的です。ただし、以下のような条件の違いから必要な費用は変わってきます。

- 所在地はどこか

- どんなオフィスを選ぶか

- 従業員は何人雇うか

- 購入しなければならない備品はどれだけあるか

所在地の違いから、税理士会の年会費や賃貸料も違います。自宅・レンタルオフィス・賃貸事務所のどれを選ぶかによっても、事務所にかかる費用が変わってきますね。

従業員を雇う人数によって、人数分の給料の支払いがあり、5人以上なら社会保険料を支払う義務が発生。身一つならオフィス備品をそろえる必要も。

そこで、税理士の独立開業で必要になる以下3つの観点から、必要なものや費用について解説していきます。

- 税理士資格の保持

- 開業届

- 資金

必要なもの・費用等1|税理士資格の保持

税理士資格の保持とは、以下の3つを指します。

- 税理士登録・初期費用

- 税理士資格維持費

- 開業税理士として遵守すべき事項

税理士事務所の所在地における税理士会への税理士登録の手続きは必須です。税理士登録していない場合と、税理士登録済みの場合とで手続きや費用が異なります。

また、税理士登録を完了させて税理士資格を得ても、資格を維持するための費用が必要です。

費用だけでなく、開業税理士として遵守すべき事項に違反しないように注意しましょう。以上について必要な項目を紹介していきます。

税理士資格の保持1|税理士登録・初期費用

税理士登録には、以下に加えて、登録申請書類等提出先の税理士会に対して、手続きについて確認のお問い合わせが必須です。

【1】 税理士登録申請書(第1号様式)[PDF/110KB] A4用紙で3-1、3-2、3-3の3枚となっています。A4片面印刷してご使用ください。 5通 (3-3は1通)

【2】 登録免許税領収証書(6万円) 1通

【3】 登録手数料(5万円) 納付

【4】 写真 3葉

【5】 本籍の記載のある世帯全員の住民票の写し(マイナンバーの記載のないもの)コピーは不可 1通

【6】 身分(身元)証明書(本籍地の市区町村が発行したもの) 主な提出書類等の解説をご確認ください。 1通

【7】 資格を証する書類(原本との照合確認を受ける) 1通

【8】 履歴書(第3号様式)[PDF/40KB] 1通

【9】 誓約書(第4号様式)[PDF/84KB] 1通

【10】 税理士会会長宛の誓約書[PDF/65KB] 1通

【11】 直近2年分の確定申告書のコピー(確定申告をしていない場合は住民税の(非)課税(所得)証明書) 1式

【12】 はがき(日本税理士会連合会所定のもの) 1枚

引用:登録に必要な提出書類等 - 日本税理士会連合会

税理士登録初期費用

税理士登録の際にかかる初期費用は、以下の通りです。ただし、税理士登録免許税、登録手数料以外は、税理士会・支部によって金額が異なります。

- 税理士登録免許税:60,000円

- 登録手数料:50,000円

- 税理士会入会金:40,000円

- 会館建設費:20,000円

- 登録時研修テキスト代:5,000円

- 税理士会年会費:69,600~96,000円

- 税理士会支部会費:36,000~65,000円

(※2023年4月時点の情報です)

税理士登録変更

登録が済んでいる人が開業する際は、登録変更にかかる費用のみ。

- 変更登録申請書・手数料:5,000円

よって、登録していない人は登録に30万円前後、登録変更の必要がある人は5千円が費用です。

税理士資格の保持2|税理士資格維持費

資格は登録・変更時だけでなく、毎年以下の費用がかかります。ただし、税理士会・支部の違いから金額も違う点に要注意。

- 税理士会年会費:69,600~96,000円

- 税理士会支部会費:36,000~65,000円

(※2023年4月時点の情報です)

もしも東京税理士会で葛飾支部なら、税理士会年会費75,000円+葛飾支部会費65,000円=140,000円です。

税理士会・支部のほかに、各県の支部連合会へ所属して会費を払わなければならないケースも存在します。詳しくは所属支部からお知らせされます。

(参考:会費の振替・納付期限 収納内訳 会費(本会・県連・支部分) 関東信越税理士会)

税理士資格の保持3|開業税理士として遵守すべき事項

日税連では、開業後の注意事項として以下の「税理士として遵守すべき事項」に配意し、適切な運営を図るよう呼びかけています。

- 使命及び職責の遂行

- 秘密を守る義務

- 会則等の遵守

- 不正な税務代理等の禁止

- 脱税相談等の禁止

- 名義貸しの禁止

- 非税理士との関連排除

- 業務侵害禁止

- 使用人等の監督

- 帳簿作成の義務

(参考:登録の流れ・手数料 - 日本税理士会連合会)(※2023年5月時点の情報です)

税理士全体の品位を保持し、社会的な使命のある職責を果たすため、税理士としてふさわしい知識・実務能力を持つようにすること。

規律正しくあり続け、不正行為や不法行為をしない・させないことが書かれています。

各事項について具体的な内容は、『登録の流れ・手数料』に掲載されているPDFのページ番号38~39をご覧ください。

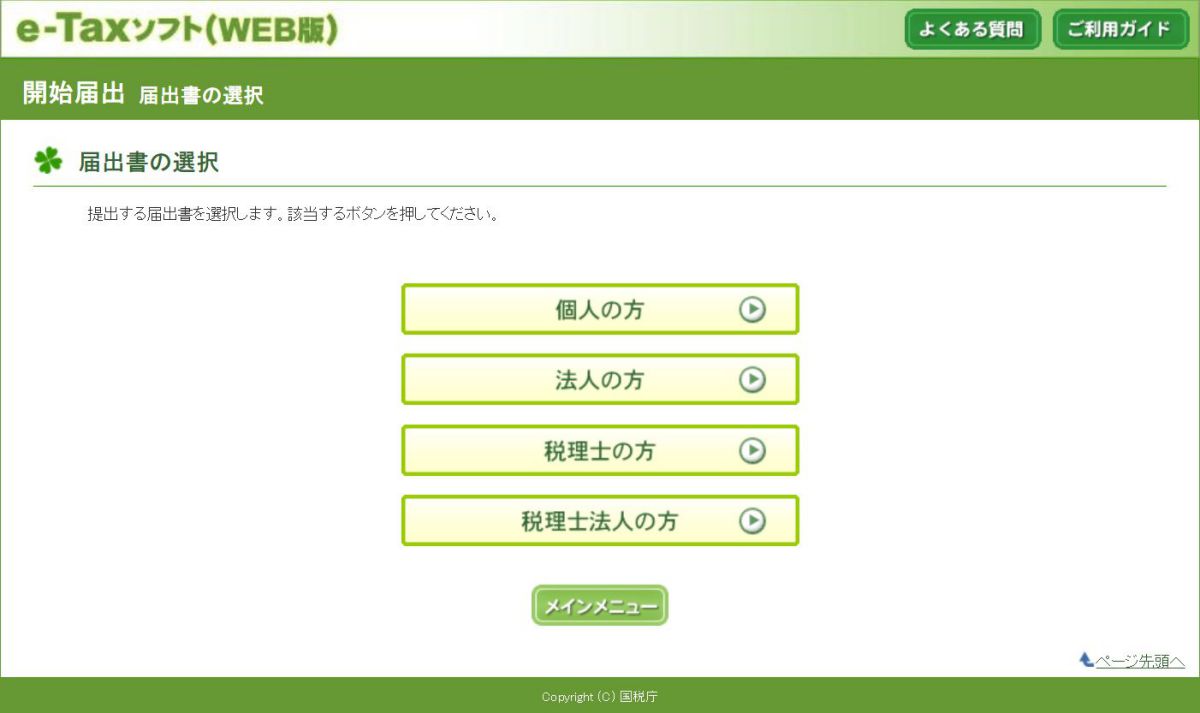

必要なもの・費用等2|開業届

事業の開始から1か月以内に税務署へ開業届を提出する義務があります(所得税法第229条)。

開業届の提出方法によって別のものが必要です。また、かかる費用も違ってきます。開業届の提出方法は3つです。

- 税務署へ直接提出

- 郵送で提出

- e-taxで提出

開業届の提出方法1|税務署へ直接提出

引用:地図記号:税務署|国土地理院

税務署へ直接提出とは、開業届に必要なものを持参して、税務署の窓口で提出する方法を指します。

持参物

- 開業届の書類

- 個人番号(マイナンバーカード・通知カードなど)

- 本人確認書類

- 印鑑

- 青色申告承認申請書

詳しくは以下の記事をご覧ください。

開業届の提出方法2|郵送で提出

郵送で提出する方法では、以下のものが必要です。

- 開業届の書類・控え

- 返信用封筒・返信用切手

- マイナンバーの確認書類・本人確認書類の写し

- 青色申告承認申請書

開業届を郵送で提出したい人は、以下の記事をご覧ください。

開業届の提出方法3|e-taxで提出

インターネットを使って提出したい場合は、e-taxを利用しましょう。

e-taxで提出する方法で必要なもの

- パソコン

- インターネット環境

- ICカードリーダライタ

- マイナンバーカード

マイナンバーカードがなくても、税務署でID・パスワードの手続きをすれば、開業届をe-taxで提出可能です。詳しくは以下の記事をご覧ください。

必要なもの・費用等3|資金

資金は以下の3つの費用に充てるために必要です。

- 税理士資格の保持のための費用

- 独立開業のための費用

- 独立開業後、経営のための費用

必要な資金1|税理士資格の保持のための費用

登録していない人は登録のために30万円前後、登録変更の必要がある人は5千円が必要です。

詳しくは、前述の「必要なもの・費用等1|税理士資格の保持」をご覧ください。

必要な資金2|独立開業のための費用

独立開業のための費用は、かけようと思えばいくらでもかけてしまえます。ここでは、大まかに2つに分けて解説します。

- 費用をかけない個人開業

- 一般的な開業

独立開業のための費用1|費用をかけない個人開業

費用をかけない個人開業では、自宅を事務所として扱います。

自宅開業と呼ばれていますね。

自宅を事務所にすれば、事務所を借りる際の時間・労力・お金などを省けます。

以下にいずれかに当てはまるなら、費用をかけない個人開業がおすすめです。

- 税理士事務所で必要になる備品が開業前から自宅にある

- 顧客の来訪がなくても良いビジネスモデルを採る

独立開業のための費用2|一般的な開業

契約上、事務所として扱えない自宅に住んでいる場合は、一般的な開業をしましょう。

一般的な開業では、事務所を借り、オフィス家具やOA機器をそろえ、業務用のハンコを用意します。税理士では税務・会計ソフトも必要になりますね。

ここでは、税理士の一般的な独立開業で必要になる以下について解説していきます。

- 賃貸事務所

- オフィス家具・オフィス家電

- OA機器

- ハンコ

- 税務・会計ソフト代

必要なもの1|賃貸事務所

賃貸事務所は、初期費用で以下が必要です。

- 敷金、礼金、保証金

- 仲介手数料

- 賃貸料、前払い賃料

初期費用は賃貸料の8倍が目安です。地域や坪単価・坪数によって賃貸料に差があります。

以下のような税理士事務所の業務形態に応じて、適切な物件探しをしましょう。

- 顧客に来所してもらうのがメイン

- 訪問営業がメイン

- 来所も営業も基本なしでネットで完結がメイン

必要なもの2|オフィス家具・オフィス家電

必要なオフィス家具・オフィス家電は以下の通りです。

オフィス家具

- デスク

- ワゴン、脇机

- チェア

- テーブル

- 書類整理棚

- キャビネット、ラック

- ロッカー

- カーテン、ブラインド

- オフィスグリーン

オフィス家電

- 電子レンジ

- 電気ケトル

- 冷蔵庫

- コーヒーメーカー

- 空気清浄機

- ウォーターサーバー

オフィス家具は最低限の業務環境として必要です。一方でオフィス家電は、コンビニで代用可能なものもあります。

費用を抑えたい場合、近くのコンビニを利用すれば済むような用途のオフィス家電は備えないのも良いでしょう。

必要なもの3|OA機器(オフィスオートメーション機器)

OA機器については、税理士業務を効率化・生産性の向上をさせる以下のものが必要です。

- パソコン

- 電話機

- FAX

- コピー機

- プリンター

- シュレッダー

OA機器の購入は、生産性を向上させる設備投資・機械設置であるので、以下の助成金・補助金を受けられる可能性があります。

- 業務改善助成金(厚生労働省)※従業員がいる場合に限る

- 小規模事業者持続化補助金(日本商工会議所)

できることなら費用の負担を軽減したい人は、助成金・補助金の申請をしてみると良いでしょう。

必要なもの4|ハンコ

ハンコは個人のハンコで問題ありません。しかし、個人名がわからないような事務所名・屋号名なら、事業用のハンコをおすすめします。

また、屋号名で銀行口座を開設したい場合、事業用のハンコが必要です。必要なハンコは以下の3つです。

- 丸印

- 角印

- 銀行印

必要なもの5|税務・会計ソフト

税理士には税務ソフトと会計ソフトが必要です。税務ソフトは税務書類の作成・申告が効率的にできます。会計ソフトは帳簿や決算書の作成などの半自動化が可能です。税務・会計ソフトには以下の2種類があります。

- インストール型(オフライン、主に買い切り)

- クラウド型(オンライン、サブスクリプション)

クラウド型が登場するまではインストール型しかありませんでした。しかし、今ではクラウド型が主流と言えます。

特に理由がないのであれば、クラウド型の税務・会計ソフトを選ぶと良いでしょう。

必要な資金3|独立開業後、経営のための費用

税理士の独立開業までにお金がかかりますが、独立開業後もお金がかかり続けます。売上がなくても税理士事務所を維持しなければなりません。

そこで、独立開業後に事務所を維持していくための考え方として、次の3点を紹介します。

- 6か月分程度の生活費を用意する

- 3か月分の運転資金を用意する

- 税理士の前に経営者である意識

考え方1|6か月分程度の生活費を用意する

『身体が資本』と言われるように、事業の前に生活が大切です。生活ができるだけの資金を確保しましょう。

確保する資金の目安は6か月分の生活費です。何らかの理由で事務所を廃業したとしても、即座に生活できなくなる不安がなくなります。

廃業だけでなく、事業が軌道に乗らない期間でのお金の心配を断ち切れます。よって、事業経営に集中しやすくなるでしょう。

考え方2|3か月分の運転資金を用意する

生活費とは別に、事業に充てられるお金を用意する必要があります。開業直後から経営が上手くいくとは限りません。ですので、事業が軌道になるまでの間に経営できるだけの運転資金が必要です。

運転資金の目安は事業費の3か月分です。3か月分の運転資金があれば創業融資を受けることもできます。

また、用意した運営資金は事業の撤退ラインの役割を持ちます。事前に最悪の事態・条件を把握すれば、事業に専念しやすくなるはずです。

考え方3|税理士の前に経営者である意識

ほかの税理士事務所に勤めていた頃は、仕事は事務所・上司から与えられるものだったかもしれません。

しかし、所長の立場になるからには、税理士の前に経営者です。仕事は与えられるものではなく、生み出すものとなります。仕事を生み出すとは、事業拡大や顧客獲得などです。

事業拡大のためには、税理士だけに留まらない広い知識が必要になります。また、顧客獲得のためには、マーケティング、集客、営業などが必要です。

いずれにせよ、自己投資から始まります。適切な経営判断をできるようにするためですね。

よって、自己投資や事業投資などの投資意識、経営者意識が税理士事務所の経営に必要です。

以下の記事では、税理士を含む士業が長期的に活躍するための戦略を解説しています。ぜひ参考にしてください。

マーケティングではさまざまな広告宣伝を考慮します。必要に応じて以下のようなものを作りましょう。

- 名刺

- チラシ

- 事務所のロゴマークデザイン

- HP(ホームページ)など

HPについては、以下の記事で解説しています。費用を抑えたい場合は、無料でHPを持つための情報もありますので、ぜひご覧ください。

税理士の独立開業のためにできる資金調達は?

税理士の独立開業のためにできる資金調達は以下の5つです。

- 融資

- 補助金制度

- ビジネスローン

- ファクタリングサービス

- 副業

独立開業前でもできる資金調達には以下のようなものがあります。

- 新創業融資制度(日本政策金融公庫)

- 自治体制度融資

- 創業者向け補助金・給付金(都道府県別)(J-Net21[中小企業ビジネス支援サイト])

これから、税理士の独立開業のためにできる資金調達について、以下の2つを解説します。

- 資金調達方法

- 個人事業主の税理士事務所で資金調達する際の注意点

1|資金調達方法

資金調達方法については、以下の5つを取り上げます。

- 金融機関からの融資を受ける

- 補助金制度を利用する

- 他の資金調達ができないならビジネスローン

- 自身の信用がゼロならファクタリングサービス

- 融資や補助金等以外に副業で稼いで資金調達

方法1|金融機関からの融資を受ける

金融機関からの融資を受けるには、以下の順序が必要です。

- 金融機関に融資を申し込む

- 金融機関からの審査が通る

- 金融機関と融資契約を結ぶ

- 金融機関から融資実行がされる

融資を申し込む前に、融資を受ける理由、金融機関の融資に関する条件を把握しましょう。

税理士事務所として融資を受ける理由は、基本的に事業運営に必要な資金を調達するため。設備投資、備品購入費、従業員採用などのためですね。

融資に関する条件は、必要書類、返済条件、金利、手数料など融資にかかる総費用についてです。必要書類には事業計画書、創業融資を受ける場合は創業計画書が含まれます。

融資に関する条件を確認した上で、返済金額以上に事業利益を得られるか考えてから融資契約を結びましょう。

引用:新創業融資制度|日本政策金融公庫

どの金融機関に融資を申し込めば良いかわからない

事業計画書を書くにあたって、相談相手が欲しい

以上に当てはまる方は、日本政策金融公庫をおすすめします。

- 国家機関

- 融資の種類が豊富

- 開業前から受けられる融資もある

- 利率特例が多い

- 融資審査が比較的通りやすい

- 個人の融資額の平均は1000万円

- 無担保無保証の新創業支援融資がある

- 開業や経営、事業計画について相談ができる

以下の記事では、日本政策金融公庫について取り上げています。ぜひ参考にしてください。

方法2|補助金制度を利用する

補助金制度とは、以下に当てはまる事業者に、返済不要な現金を給付する制度です。

事業を改善したい

生産性を向上したい

設備投資をしたい

技術開発をしたい

以上は事業運営に関する要素です。ですので、補助金制度を利用するには、事業計画書の提出が必要になります。

補助金制度でメジャーなものは、小規模事業者持続化補助金です。名前の通り、個人事業主や中小企業向けに事業継続を支援するために設けられました。

そのため、税理士事務所も小規模事業者持続化補助金を受けられます。補助金申請するには、費用の目的、商工会・商工会議所が作成支援した事業計画書が必要です。

方法3|融資実行や受給開始まで待てないならビジネスローン

金融機関からの融資実行や補助金の受給開始まで待てない場合は、ビジネスローンで資金調達する選択肢があります。

ビジネスローンは金利が高いですが、金融機関より審査が通りやすく、融資実行が早いです。

事業継続のためのつなぎ資金としても、ビジネスローンを考慮しておくと良いでしょう。

方法4|自身の信用がゼロならファクタリングサービス

ファクタリングサービスでは、すぐにお金を受け取れない売掛債権を現金化できます。基本的に数十万円以上の売掛債権が対象です。

税理士事業で該当する売掛債権は、申告代行、コンサルティングサービスなどがあります。

また、ファクタリングサービスは、申請者自身の信用がなくても資金調達できるのが特徴です。ただし、債務者に信用がなくてはなりません。

さらに、入金が早く、債務者に知られずに売掛債権の現金化をする選択肢もあり、資金調達方法の中でも手軽と言えます。

一方で手数料が高めです。金利換算すると他の資金調達方法よりも基本的に高くなります。

ビジネスローンの審査が通らないほど信用がない場合や、お金を借りること自体に抵抗がある場合は、ファクタリングサービスを検討しましょう。

方法5|融資や補助金等以外に副業で稼いで資金調達

資金調達には、副業で稼ぐ方法もあります。

- 金融機関からの融資審査に通らない

- 補助金制度の審査に通らない

- ファクタリングできる資産がない

以上のような状況で資金調達の必要があるなら、副業を検討しても良いでしょう。

また、以下のように副業に取り組む条件を独立開業前に考えておくこともおすすめします。

- 他の資金調達方法が取れないときに副業を取り組む

- 運転資金を生活費に使ってしまったら副業で賄えるようにする

- 本業と副業の比率を決めておく

2|個人事業主の税理士事務所で資金調達する際の注意点

個人事業主の税理士事務所で資金調達する際の注意点は、以下の3つです。

- 返済日までに返済可能かを入念に考える

- 事業の負債も個人の負債と捉える

- 運転資金と生活費を切り分ける

注意点1|返済日までに返済可能かを入念に考える

返済日までに返済しなかった場合、以下のような悪影響があり得ます。

- 延滞履歴がある利用者として登録され信用スコアが下がる

- 低い信用コストになって融資されにくくなる

- 金融機関が提供する多くのサービスが利用できなくなる

よって、返済日までに返済可能かを入念に考えて融資契約を結びましょう。

注意点2|事業の負債も個人の負債と捉える

個人事業主が事業で抱えた負債は、個人の負債です。個人事業主の税理士事務所は、仮に廃業しても個人で負債を返済しなければなりません。

日常生活にまで負担を感じるような融資は避けたほうが良いでしょう。特に、事業とは別に個人でローンを組んでいる場合、負担に感じがちです。

よって、事業の負債も個人の負債であると捉えた上で、負担を許容できる範囲内で意思決定する必要があります。

注意点3|運転資金と生活費を切り分ける

明確な資金使途のある融資でない限り、融資されたお金を生活費に充てても問題にされにくいです。

法人なら業務上横領にあたる可能性がありますが、個人事業主なら法的にも問題ありません。

しかし、融資も含めた運転資金を生活費に充てても問題ないからと言って、運転資金と生活費を切り分けないでいるのは事業継続に問題があります。

運転資金を生活費で使い込んでしまっては、黒字経営でも事業が成り立たなくなるからです。

事業が成り立たなくなるほど運転資金を生活費に充てることはしないとしても、利益につなげる機会を減らす状況を着実に作っています。

また、法人成りを考えているなら、前述の業務上横領にあたるようなリスクのある状態です。ですので、運転資金と生活費は切り分けるようにしましょう。

まとめ

この記事では、独立開業に必要な以下についてお伝えしました。

ポイント

- 税理士試験合格から独立開業までの流れ

- 独立開業するのに必要な費用

- 資金調達について

税理士としての強みを発揮することに集中できるよう、お金に悩まされない準備をしておきましょう!ここまでお読みいただき、ありがとうございました。

_c.jpg)